- Beleggers lijken er niet meer op te kunnen rekenen dat centrale banken bij de eerste tekenen van onrust bijspringen om de beurskoersen te ondersteunen.

- Bezorgdheid om oplopende rentes en inflatie temperen de euforie op aandelenmarkten, maar er is geen sprake van paniek.

- Omdat er veel wordt gespeculeerd met geleend geld, kan de ogenschijnlijke kalmte bedrieglijk zijn, stellen beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Beleggers zijn al tijden gewend dat centrale bankiers de beurzen geruststellen of omhoog praten. Economische risico’s werden de afgelopen jaren steevast tegemoet getreden met verdere versoepeling van het monetaire beleid in de vorm van lagere rentes en overvloedige beschikbaarheid van goedkoop geld.

Deze week liep het anders: een koude douche voor beleggers. De Amerikaanse Federal Reserve gaf niet de verwachte steun, nu obligatierentes de laatste weken oplopen. Het gevolg was een verdere stijging van de rente van de 10-jarige Amerikaanse staatslening, die nu zelfs rond de 1,57 procent noteert.

In eerste instantie drukte dat de koersen op de aandelenmarkten en kregen vooral de hoogvliegers van de afgelopen twaalf maanden op de aandelenmarkt ervan langs. Dat wil zeggen: op groei gerichte technologie-aandelen die baat hebben bij goedkope financiering.

De reden hiervoor hebben wij eerder beschreven. Het lijkt erop dat, zoals we vorige week aangaven, “goed nieuws voor de economie” slecht voor aandelen kan zijn en vice versa, omdat de Federal Reserve de inflatie vooralsnog laat oplopen en niet van zins is rentestijgingen meteen een halt toe te roepen.

Echter, vrijdag na de sluiting van de Europese beurzen sloegen koopjesjagers toe en dat leidde tot een imposant in herstel in de VS waardoor de indices uiteindelijk gewoon in plus sloten. Vooral gevoed in anticipatie op de heropening van de economie deze zomer en het gigantische Amerikaanse steunpakket, waarbij de Democraten vrijdag weer een stap dichterbij kwamen om dit pakket door de Senaat te loodsen.

Van belang in dit verband is ook het enigszins verrassende besluit van olielandenclub Opec en diens partners om de olieproductie niet te verhogen in de maand april. Dit zorgde donderdag en vrijdag voor een verdere stijging van de olieprijs. Een vat Brentolie noteerde vrijdag op bijna 70 dollar en dat is zo’n 30 procent hoger dan bij de start van dit jaar. Dit versterkt uiteraard het beeld dat de inflatie kan toenemen.

Voor een meer gedetailleerde analyse van de ontwikkelingen bij de Opec en mogelijke scenario’s voor de olieprijs verwijzen we je door naar deze bijdrage van energiespecialist Hans van Cleef van ABN Amro.

De stijgende olieprijs is overigens een opsteker voor olie-aandelen op de beurs, zoals we eerder deze week aangaven in onze bijdrage op de Premium-sectie van Business Insider.

Lees hier onze analyse: Zit er meer in het vat voor het aandeel Shell? Dit moet je weten over de energiesector op de beurs

Geen paniek op de beurs, maar let op de optiemarkten

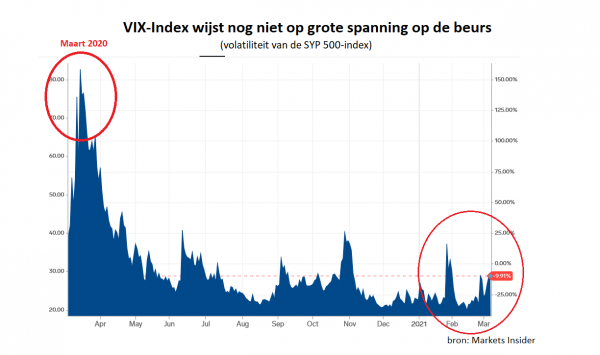

Vooralsnog is er geen paniek op de beurzen. Kijken we naar de VIX-index, een bekende graadmeter voor de beweeglijkheid van de beurs, dan loopt die wel iets op. Maar het is nog niets vergeleken met maart vorig jaar.

Wel is het van belang om derivatenmarkten in de gaten te houden. Wat betreft de optiemarkt hebben we de afgelopen weken veel geschreven over de zogenaamde gamma squeezes, onder meer bij het aandeel GameStop.

Kort gezegd ging het veelal om de situatie dat beleggers via de optiemarkt speculeren op een stijging van aandelen. Ze creëren hierbij een vliegwieleffect door partijen met tegengestelde posities te dwingen om aandelen bij te kopen en zo de koersstijging te versterken.

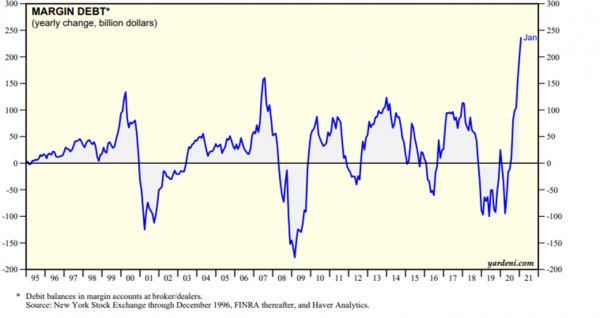

Dit kan ook zijn keerzijde hebben als de koersen dalen. Vooral in een situatie waarin er veel wordt gespeculeerd met geleend geld. Onderstaande grafiek spreekt wat dit betreft boekdelen.

Het gaat in deze grafiek om de zogenoemde ‘margin debt’. Dat is de hoeveelheid geld die beleggers via brokers kunnen lenen om bijvoorbeeld aandelen te kopen. Maar ‘margin’ kan ook ontstaan via de optiemarkt.

Bij putopties krijgt de koper bijvoorbeeld het recht om aandelen tegen een bepaalde prijs te verkopen. De tegenpartij van die transactie, die de putoptie ‘schrijft’, ontvangt daarvoor een premie (en de verplichting om aandelen tegen de afgesproken prijs af te nemen als de ander de putoptie uitoefent).

De ontvangen premie van een putoptie kan gebruikt worden om callopties te kopen (en dus met een kooprecht te speculeren op de stijging van een aandeel). Voor degene die de putoptie schrijft en de ontvangen premie investeert in een calloptie ontstaat in feite een vorm van ‘margin’.

Immers, als de koersen dalen worden de gekochte call opties waardeloos én neemt de kans toe op een afnameplicht van aandelen van de geschreven putoptie. Tegen relatief hoge koersen. De schrijver van de put moet dan geld beschikbaar hebben om tegen minder aantrekkelijke prijzen verplicht aandelen te kopen.

Je voelt hem al aankomen. Als er sprake is van veel ‘margin debt’, ofwel constructies met geleend geld, kan bij een verdere daling van beurskoersen en toenemende beweeglijkheid, de situatie ontstaan dat veel beleggers gedwongen afscheid moeten nemen van hun posities tegen niet al te gunstige prijzen.

Dit alles maakt de komende weken een mogelijk kruitvat, waarbij bovengenoemde risico’s toenemen bij verdere dalingen. Echter, het kan er ook toe leiden dat partijen druk uitoefenen om de koersen boven bepaalde niveaus te houden voorafgaande aan de expiratiedata van grote series optiecontracten. Een gevecht dus.

We letten op de korte termijn daarom extra op het zogenoemde ‘heksenuur’ in de derde week van maart, wanneer op verschillende derivatenmarkten tegelijkertijd contracten aflopen. Precies een jaar geleden werd met die grote expiratie de bodem van de voorgaande koersimplosie gezet. Nu misschien een blow off, een scherpe koersstijging, die een top signaleert?

Focus op de Nasdaq-index

Aangezien de opgebouwde buffers door koerswinsten in 2020 vooral in de technologiesector zitten, kan een verdere daling daar de gemoedstoestand in bredere zin aantasten.

De afgelopen weken hebben we gezien dat andere sectoren de markt in balans hebben gehouden. De sectorrotaties deden dus goed hun zijn werk. Maar hoe nu verder?

Hieronder bespreken we de status van de Nasdaq-index voor technologie-aandelen. Je ziet in de grafiek het koersverloop van deze index sinds begin 2020.

De Covid-dip van februari en begin maart 2020 is maar een kleinigheidje gebleken. De verdubbeling van de Nasdaq-index die vervolgens heeft plaatsgevonden, is ongekend.

Inmiddels geeft de koersontwikkeling een topformatie aan die in de technische analyse bekend staat als een Kop-en-Schouder patroon, een klassiek signaal voor topvorming. Daar krijgen we van lezers ook veel vragen over.

Oké, dat is vervelend, maar inmiddels kunnen we ook stellen dat de daling die we tot nu toe hebben gezien, best groot is in relatie tot andere momenten van zwakte. Zie daarvoor de blauwe blokken. In die vergelijking moeten we stellen dat het grootste deel van wat als correctief wordt beleefd in deze sector, al achter de rug is.

Dat de Nasdaq-index terugzakt naar 12.000 punten, is nog geen zekerheidje, want de strijd is niet met één slag gestreden. Zeker niet na het sterke herstel van vrijdag waarbij de index om en nabij de 13.000 punten de week afsloot.

Voor de komende week rekenen we op een aantal pogingen om verloren terrein terug te pakken. Zolang die pogingen niet resulteren in een niveau boven 13.000 punten (rode lijnen), dreigt er gevaar. Bij koersen boven de 13.600 punten (groene lijn), is deze correctie voorbij en moet er weer gekocht worden in verwachting van nieuwe highs.

Dit zijn de handvatten die we over deze index op dit moment kunnen meegeven. We nodigen je graag uit om volgende week weer in onze Premium-bijdrage op Business Insider te lezen welke sectoren en aandelen de meeste kansen bieden voor de komende fase.

Deze column is op geen enkele wijze bedoeld als individueel advies tot het doen van beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide langer dan 25 jaar werkzaam zijn in de financiële sector. Gedurende hun loopbaan zijn zij vooral betrokken bij het begeleiden van particuliere en professionele relaties met een actieve beleggingsstijl.